八年前,他们曾肩并肩,各自持股50%,组建了“盈石搜候(上海)有限公司”。八年后,黑石已是管理着5000亿美元资产的金融巨鳄,而SOHO中国却欲卖身止损。

来源:REITs行业研究

黑石与SOHO中国的缘分,由来已久。

八年前,他们曾肩并肩,各自持股50%,组建了“盈石搜候(上海)有限公司”。八年后,黑石已是管理着5000亿美元资产的金融巨鳄,而SOHO中国却欲卖身止损。

日前,路透引述两名消息人士透露,黑石集团正进行排他性谈判,计划私有化SOHO中国。此外,前者还将接管SOHO中国债务。

股权收购款、债务合计的收购总代价(总资产值)或将超过600亿元。若此交易达成,将成为黑石迄今在中国市场的最大手笔投资。

虽然当日晚间,SOHO中国已就上述消息发出了澄清公告,“本公司在与海外金融投资者洽谈,以探讨进行战略合作的可能性,其可能导致也可能不会导致就本公司的全部已发行股份作出全面要约”,但其并未否认黑石是可能交易方。

而现在,外界更为关注的是,这桩生意能否让黑石继续在中国复刻“买入-修复-卖出”经典打法的成功。毕竟,过往12年,那些口口相传的投资成功案例,多发生于购物中心这一热门标的身上。

而时下的中国,城市发展、商业环境以及房企们的盈利模式,早已不是当年那般。

01、从卖项目到卖公司,SOHO中国怎么了?

通常,商业地产企业的盈利模式分为三种:投资开发模式;持有发展模式;投资开发和持有发展混合模式。

SOHO中国,是典型的投资开发模式。

“出租不如出售”现象,是SOHO中国等一批商业地产开发企业崛起的背景。

1995年,SOHO中国前身北京红石实业有限责任公司成立,1998年开始开发建设SOHO现代城。2002年,SOHO中国正式成立;2004年,招投标获得北京CBD首块公开出让地,2007年10月香港上市。

“散售”卖楼高周转

以往的商业地产,整栋楼出售或以出租模式慢慢回收资金。而SOHO中国选择了以“散售”的方式将旗下的商业地产项目出售。

其销售对象锁定为有投资需求的富裕个人,并由潘石屹亲自带队深入山西、陕西、内蒙古等区域,巡回召开产品推介会,挖掘客户资源。

像卖住宅一样卖写字楼,“散售”缩短了产品销售周期,使SOHO中国资产周转率和万科等住宅开发商旗鼓相当。

朝阳门SOHO 图片来源/中国官网

2007年和2008年两年间,SOHO中国主要在北京市进行商业地产项目收购。自2009年,进入上海市场,同年8月,收购SOHO东海广场。

2010年加强上海渗透速度,一年内三度出手,成功收购外滩SOHO、虹桥SOHO 和复兴路SOHO,总收购金额约50.22亿元。

截至2011年3月,SOHO中国已成功布局了上海南京西路、外滩、虹桥交通枢纽和淮海中路四个黄金商业区。

从散售到自持的转型

2010年高光时刻后,SOHO中国销售额开始急速下滑。2012年中期业绩显示,上半年SOHO中国营业额同比降54%,净利润同比降62%,而其于年初制定的全年230亿元销售目标,也下调了一半。

2011年实体经济不景气,让SOHO中国散售模式的客户群体抱有谨慎态度。布局、产品单一的散售模式难以为继,潘石屹领着SOHO中国转型,保持现有销售规模同时,逐步增加投资物业,计划3年内将持有物业比例增至20%。

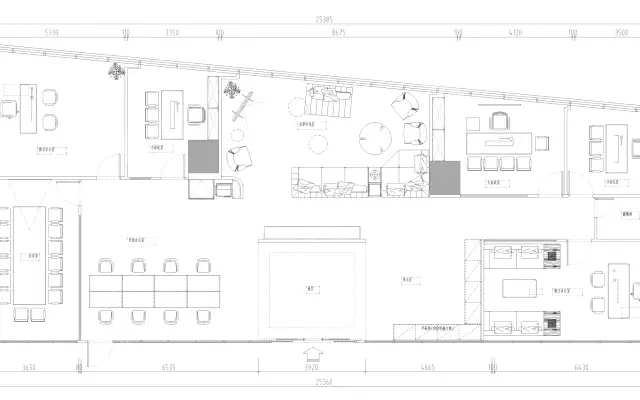

为了抓住旗下项目长期价值,SOHO中国于2012年下半年起,决定将业务模式由“开发–销售”转型为“开发–持有”,自持京沪两地黄金地段总建筑面积近150万平米高端写字楼,一度成为上海外滩最大业主。

转型原因,潘石屹曾坦言:“战略性的布局,内外部压力都有,销售税高,每年利润一半以上都交了税。”SOHO中国女“掌门人”张欣则称,最大动力是租户市场的“召唤”。

彼时,办公租赁市场恰迎高峰期。SOHO中国的主力“战场“北京、上海,两个城市的办公市场正处于高速发展期,随着资本及外来工作人口不断流入,一线城市核心地段办公物业价值水涨船高。

截至2013年1月31日,过往18个月中,北京办公楼租金增长了73%,上海则增长18%,高速的增长是前所未有的,而北京、上海办公楼的空置率也降至历史低位。

但市场认为,SOHO中国的转型如果推前3年会更好,2009年是其转型自持的最佳时期。SOHO中国手握京沪核心地段资产,翩翩入市,没有赶上写字楼租赁市场的一阵狂飙。

入局联合办公难逃困境

2015年1月,SOHO中国推出了其首个互联网产品一SOHO 3Q。以望京SOHO 为例,该项目毗邻望京科技创业园,创业者、初创企业云集,定位为创业主题小区,入驻公司包括美圑网、厅客、蝴蝶旅行、乐职、小鱼在家等。

“3Q是SOHO中国改散售为自持模式后的一次新尝试。”有行业人士分析,自持经营资金回笼周期长,尤其是部分项目的出租率较低。SOHO 3Q从位置不佳的裙楼、写字楼着手,尝试解决空置难题。

截至2016年上半年,SOHO 3Q在北京和上海开办了16个3Q中心,提供13603个工位。但出租率约70%,并不算理想。2018年股东大会上,有股东直接提到,希望SOHO 3Q别烧太多的经营性现金流,也别烧太多的利润。

2019 年年中报显示,营收SOHO中国8.89 亿元,增长延续了下滑的趋势;净利润约5.65亿元,同比下滑48.36%。

业绩持续低迷,成了SOHO中国甩货的导火索。先是作价7.61亿元出售北京2583个地下停车位,接着又把北京和上海的11个共享办公项目SOHO 3Q打包卖给了孵化器公司筑梦之星。

到去年底,市场传闻黑石、新加坡GIC要联合收购SOHO中国的光华路SOHO、望京SOHO塔3和上海SOHO复兴广场。

而昨日的一纸停牌公告,则是将其推向了私有化的终局。

高周转“散售”长达15年,转道“开发+运营”自持模式3年有余,再杀入共享办公行当5年之久,SOHO中国用了近25年时间走完了商业地产“投资开发”模式全程。

现在,几经沉浮周折后,它已准备好把自己交到国际资本巨鳄——黑石的手中。黑石,一个中国商业圈的老熟人,SOHO中国新命运的改写者。

02、buy it,fix it, sale it, 能否持续奏效?

2008年,黑石以盈石资产管理有限公司为载体,正式进军中国商业地产,标志事件是10亿元买下上海长寿路上“调频壹”广场。

一年后,改造的“调频壹”广场,以14.6亿元转手给了新世界发展。这桩收益颇丰的买卖,让黑石看到了“买入-修复-卖出”投资逻辑适用于中国的可能。

往后十多年,其在中国瞄准的猎物多以商业项目(或公司)为主,偶有涉及酒店、写字楼综合体。

但无论标的是何种类型,黑石从始至终都在实践着《资本之王》中的那句名言:buy it(买入),fix it(修复),sell it(卖出)。

正因为看中“fix it”,印力极力促成了2013年拉黑石入股的活儿。“黑石老板当时问我,是否了解他们?我说了解,他反问为何还愿意让他们进来,我说我要你的‘fix it’。”

当时的印力“需要一个很好的股东来帮着把公司提升起来”。此前,接受赢商网专访时,印力透露称,“合作过程中,黑石的要求非常细,要掌握商场一切数据变化,包括每个铺租金、位置调整等等细节……”

在黑石近乎“变态”的要求下,印力真正地“资产管理,经营管理”。黑石的加入,为深国投商置按下了加速键,特别是在二三线城市。2014年,深国投商置联手黑石收购了位于哈尔滨、大连、沈阳等城市9个购物中心。

2013-2016年间,印力管理的购物中心从19家升为33家,累计开发的购物中心总建筑面积达430万平方米。待到黑石2016年将其持有印力股权转让给万科后,印力迅速坐上了国内商业地产第二位。

当然,印力只是黑石中国投资版图上又一与“商场”挂钩的改造案例,而这种成功在其他业态上的实践,莫过于其2007年私有化希尔顿的“神操作”。

2007年6月,黑石宣布以杠杆收购的方式,260亿美元私有化希尔顿酒店集团,收购价为每股47.5美元,较前一天希尔顿酒店集团收盘价溢价40%。

不料,2008年,金融危机爆发。但黑石通过推出特许经营战略、管理层换血、财务运作等,让希尔顿在危机中逆势生长。

到2013年12月,希尔顿再次IPO,发行股票1.128亿股,黑石集团持有的7.51 亿股(约占总股本的76%),市值约为146亿美元。

自2014年以来,黑石分12次交易逐步清仓了希尔顿股票,彭博称,在彻底退出投资后,黑石将实现约140亿美元利润,成为私募股权史上回报最丰厚的一笔投资。

不难看出,无论是从资产形态看,还是收购方式,此次SOHO中国遇到的情况皆与13年前的希尔顿相似。但毕竟,“肺炎”疫情冲击下经济大萧条,与2008年金融危机引发的动荡,还是略有不同。

疫情爆发前,中国多地写字楼市场已呈现供过于求的局面,租金下滑,空置率居高不下。而其中,以SOHO 3Q为代表的联合办公业态,遇到的运营压力剧增,大量经营健康度不佳的品牌难以为继。

现实背景下,黑石的“fix it”战略之于SOHO中国能否将持续奏效?是个时间问题,同样是个技术问题。

◎中国REITs产业教育领军者睿思书院

RCREIT(REITs研究中心)系全国首个不动产投资信托基金(REITs)研究中心、全国首个以REITs为特色的不动产金融高端智库。RCREIT与中国REITs领域第一传播平台REITs行业研究同心同德、同向同行。

REITs行业研究精准覆盖中国REITs及不动产金融市场从业、投资及研究学习等相关人员,深度感知中国REITs发展进程和市场动态变化、深刻理解中国REITs传播受众最真实最实际信息需求,领航长效持续的中国REITs市场全覆盖跟踪研究和高精准市场调研、领先实践中国REITs投资者教育。

标签: 写字楼市场